高杠杆民企房企爆雷引发了行业的深度调整,目前调整的态势尚未结束。有一个结果已经显现,即土地供应量大幅萎缩。

尤其表现在民营企业,前7月拿地额大降2347亿,是土拍金额下降的主因;而城投公司无奈托底成为土拍特色,占了3成的市场份额。

本网回顾浙江省1-7月土地市场,将从各区域出让情况、不同性质房企拿地变化两大方面推出三篇分析报道。今天推出第二篇:哪类房企拿地金额下降最多?

回顾①:哪个区域卖地降幅最大?

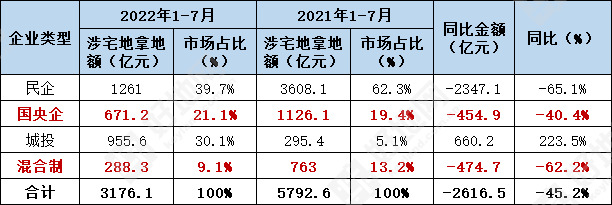

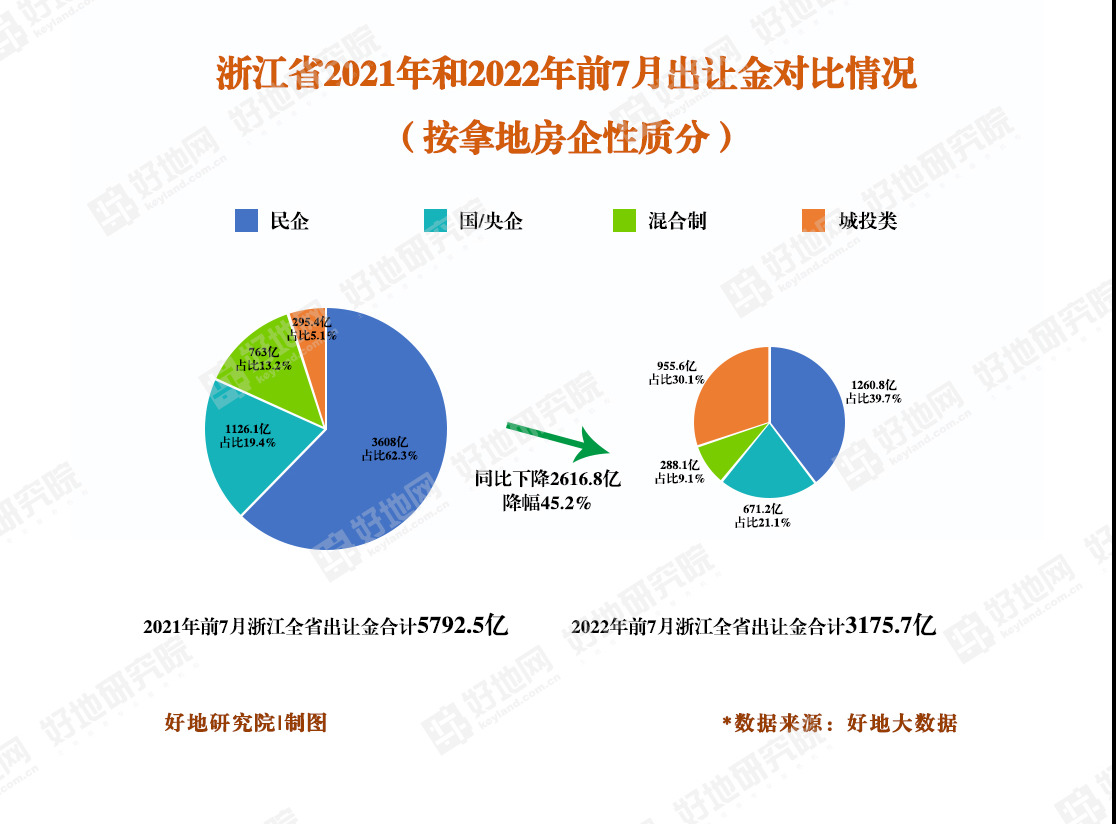

一、民企拿地减少超2300亿,占出让金下降金额的90%三、城投大幅托底,拿地额上升超2倍、市场占比达3成1-7月,浙江省涉宅地总出让金仅3176.1亿元,较去年同期(5792.6亿元)下降2616.5亿元,同比下降45.2%;创了2018年以来同期新低。

好地研究院昨天从浙江4个区域层面,对前7月出让金大幅下降进行分析:

下降最大的“重灾区”为县一级区域,出让金同比下降1341.7亿,降幅达68.5%,市场份额从去年同期的33.8%降至19.4%;

其次为9个地级市市区,也下降超千亿,同比下降61.8%;下降最少的为杭州市区、宁波市区,分别下降16.4%、0.4%。

那么,从房企维度来看——

我们把市场化的房企分为民企(如滨江集团等),国/央企(如保利等),混合所有制(如万科等)三类;另外还有一类是城投公司(这里的城投是泛指非主营房产开发的地方国资平台公司)。

哪类房企是土地出让金下降的主因,拿地结构变化又将带来怎样影响?

01、民企拿地减少超2300亿,占出让金下降金额的90%

1-7月,民企在全省的涉宅地拿地额仅1261亿元,相比去年同期的3608亿元,减少2347亿元,同比下降65.1%(剔除滨江集团因素,下降幅度为74.6%)。

民企的涉宅地拿地额缩减量(2347亿元)占了今年前7月涉宅地出让金下降总额(2616.5亿元)的90%,是今年前7月土拍金额下降的主因。

从市场占比来看,民企在浙江涉宅地市场的份额从去年同期的62.3%降至39.7%,大降22.6个百分点。

实际上,从具体拿地的民企来看,投资规模收缩更加显著。

从群雄逐鹿,到一家独大——

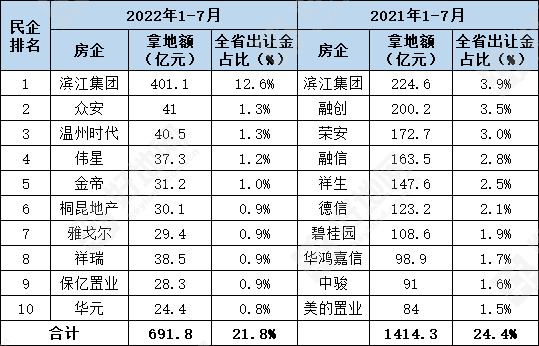

拿地额前10的民企,总金额691.8亿元,同比下降51.1%。并且这十家房企已经占了全省民企拿地总额的54.9%,而去年前10民企拿地额仅占民企总额的39.2%。

前10民企在全省市场占比从24.4%降至21.8%,似乎下降不大,但主要是滨江集团因素。

滨江集团拿地额达401.1亿元,较去年同期增加176.5亿元,占了全省涉宅地出让金的12.6%,更是占了全部民企拿地额(1261亿元)的31.8%。

如果剔除滨江集团,其他9家房企均未超过50亿,整体的市场占比仅9.2%,去年达20.5%,且另有6家超过百亿。

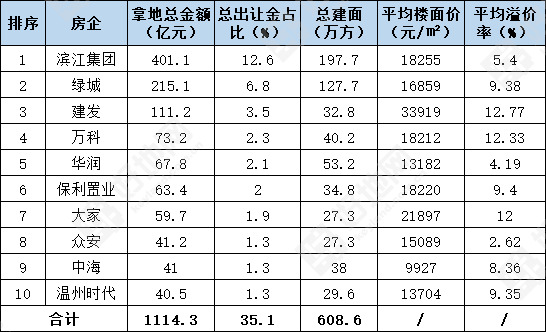

浙江省2022/2021年前7月拿地额top10民企对比

注:按拿地权益计算,不明股权按家数平均值

国/央企,前7月在浙江涉宅地拿地总额671.2亿元,相比去年同期的1126.1亿元,减少454.9亿元,同比下降40.4%;

从市场占比来看,相较于全省出让金下降45.2%,国央企降幅相对较小,市场份额则由去年的19.4%提升至21.1%,上升1.7个百分点,占比并未显著提升。

也就是说,从浙江整体来看,在市场下行期,国/央企并未加大投资,仍基本维持仅2成的市场份额。实际上,据好地研究院测算,国/央企投资进一步聚焦杭甬核心城市,在浙江其他城市占比仅1成。

而另一类含国资的混合制企业,以万科、金地为代表,表现更是与民企较为一致——

拿地额288.3亿元,较去年同期的763.0亿元,下降474.7亿元,降幅达62.2%,降幅仅次于民营企业。

从市场占比来看,从去年同期的13.2%降至9.1%,下降4.1个百分点,是4类企业中占比最小的。

2021/2022年1-7月各类型房企在浙江省涉宅地拿地对比

03城投大幅托底,拿地额上升超2倍、市场占比达3成

在以上三类市场化房企大幅降低拿地额背景下,城投公司成为多个城市的拿地主力,成为拿地额、市场占比均上涨的唯一一类企业。

同比去年前7月,城投在全省涉宅地拿地额从295.4亿元提升至955.6亿元,增加660.2亿元,增幅达223%。

城投的市场份额由去年前7月的5.1%提升至30.1%,上升达25个百分点。

也就是说,在全省前7月涉宅地出让金同比大降45.2%的背景下,城投公司反而拿地额提升了2.23倍,市场份额更是达到3成。

如果剔除城投因素,以市场化房企拿地测算,出让金仅2220.5亿元,仅为去年同期(剔除城投5497.2亿元)的40.4%,下降达3276.7亿元,降幅达到59.6%。

综合以上,在出让金大幅下降同时,房企的拿地结构也发生较大变化。尤其表现在民企的市场占比从6成降至4成;而城投则是由5%提升至30%。

好地研究院认为,尤其要重视城投大幅托底带来的影响:

一是住房供应量急剧缩减

大部分城投项目,短期不具备开发价值。今年1-7月浙江所成交的涉宅地整体可建规模较去年同期缩减2529万方、同比下降44%的背景下——

如果扣除城投拿地(可建建面的1234万方),由一般房企拿地的建面仅1974万方,较去年同期减少3387万方,可供建面仅为去年同期的36.8%,也就是说,可供开发销售的面积减少了三分之二。

二是住房供应推迟

城投拿地项目,即使具备投资价值,相对普通房地产企业能做到7-12个月开盘,城投公司无论是自主开发,还是后期引入房企代建,开发周期普遍较长,将会推迟新房供应。

三是不可持续性

尽管城投拿地项目可作为抵押资产,但若市场进一步下行,将加大债务风险和负债规模。尤其是限房价地块。

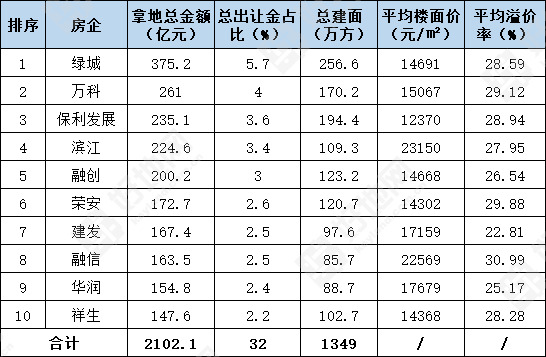

附:2021/2022年前7月top10房企对比

2022年1-7月浙江省房企涉宅地拿地排行榜

2021年1-7月浙江省房企涉宅地拿地排行榜