编者按:

继今年一批次后,杭州再次走出独立行情。

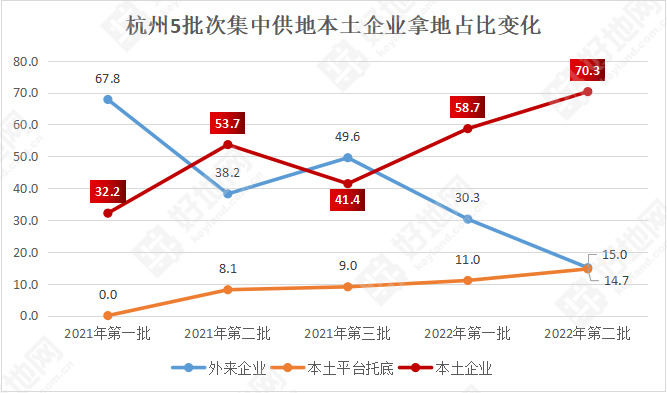

在大部分城市土拍由地方平台、国央企托底背景下,杭州本土民企拿地额332亿元,占比59.6%,较上批次(32.3%),高了27.3个百分点,创了集中供地以来新高。

本次土拍中——

最近5年来土拍市场的常客闽系等高杠杆民企,消失了!

财大气粗的央企除了招商联合拿下一宗,其他不见了!

混合所有制的全国性房企像万科等这次也没有拿地!

这场景,让人回忆起15年以前,在外来房企大规模进入杭州之前的土拍市场,那时候,绿城滨江唱主角,土拍市场鲜见生面孔,大家努力做好产品,一个楼盘销售的差不多再拿地;

而近10年里,高周转、高杠杆的模式,大量外来房企进入杭州,鱼龙混杂,尤其是杭州长期保持着限价红利,吸引大量外来民企热情满怀地加杠杆拿地,导致相对保守的本地房企,其市场占有率不断下降!

然而,今天土拍是个重要转折点,杭州本土房企拿回了土拍主导权。

像滨江集团,联合多家本土企业,今天拿地多达12宗(含2宗合作的地),总额超4成。

本土房企的为何有实力拿地?

由于近年来杭州市场销售状况较好,加上杭州本土房企较为谨慎,加高杠杆的比较少,在高杠杆房企纷纷暴雷的当下,“幸免于难”的他们,保存了资金与拿地实力,从而让杭州土拍率先从全国的调整市道中走出了,并演绎出独立行情!

杭州土拍走出的独立行情,意义重大:

有可能使其成为继北京上海深圳之外,全国土拍四强城市!而且是唯一一个由本土房企,其中大部分是由本土民企主导的市场。

核心提要:

一、滨江集团拿地胃口为何这么强劲?

二、有哪些启示?

附:热度下降的4个指标

文/好地研究院 徐路加

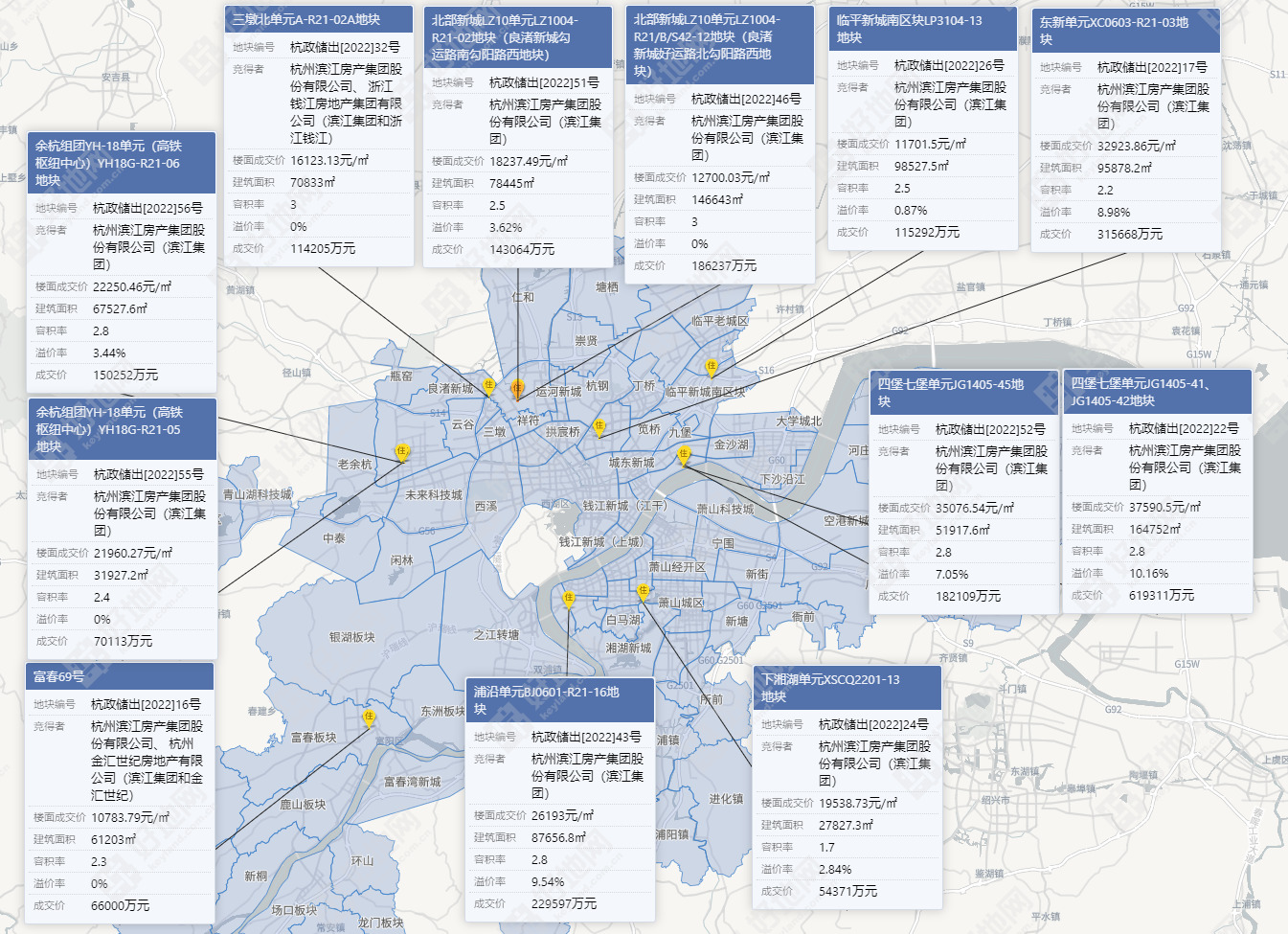

今天(6月30日)杭州第二批完成集中出让,45宗地块全部成交,总出让面积2605亩,总建面343.6万平方米,总出让金557.2亿元,平均溢价率5.2%。

成交结果显示,整体市场较今年第一批有所降温,也就是说,市场更冷了,体现在——

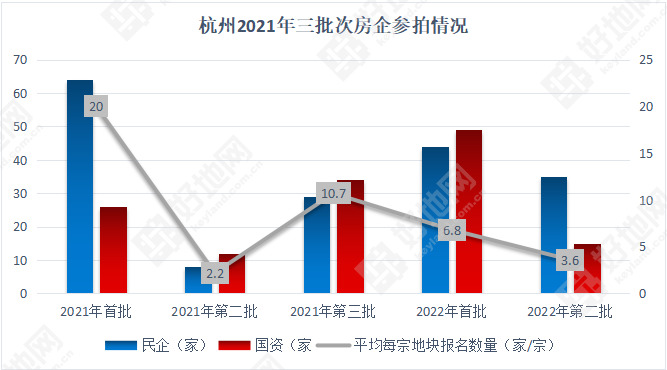

1)参拍房企大幅减少,共50家(不含地方平台),相比上批次缩减近半。

2)整体竞争弱化。平均溢价率5.2%,较上批次降低1.2个百分点;封顶地块12宗,占比26.7%,较上批次下降13个百分点;底价托底数量达一半,较上批次上升23个百分点。

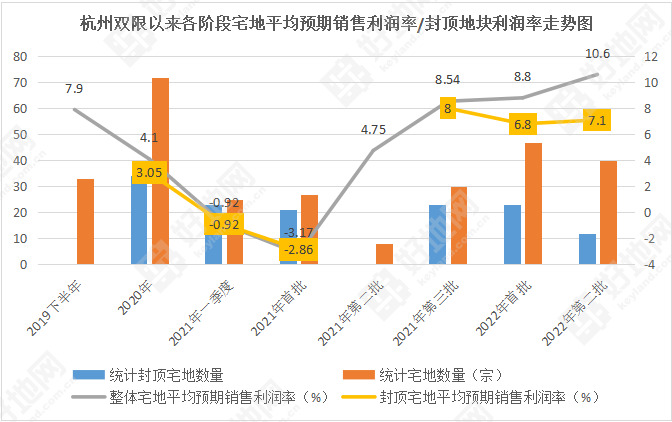

3)预期销售利润率继续上升。整体利润率达到10.6%,较上批次上升1.8个百分点;封顶地块平均利润率7.1%,较上批次上升0.3个百分点。尤其是具备快销预期的地块,本次最低的东新单元也达3.9%,而上批次极限达到2%。

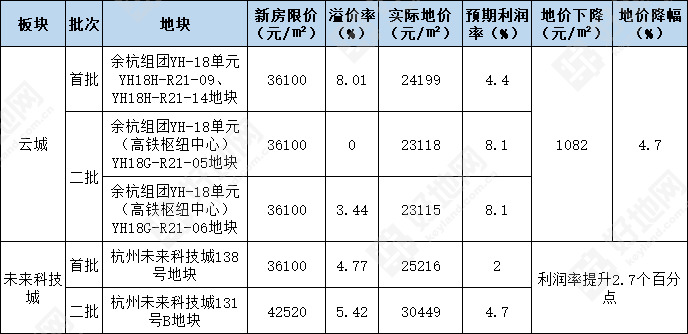

4)可比的典型板块地价热度有所下降、竞争弱化。如云城地价下降1000元/平方米。

从拿地房企来看,令人意外的是滨江集团——

在上批次拿地158亿后,今天继续斩获12宗地块(含2宗合作的地),涉及金额224.6亿元,仅以一家影响了超过4成的市场份额。

仅上半年在杭374亿的涉宅地拿地额,已经逼近此前的全年历史高点(2020年399亿元);今年这23宗地块的住宅总货值将达630亿左右,占到一二批次住宅货值的26%左右。

此外,从杭州本次差异化供地的实践结果来看,绝大部分房企对于项目的利润空间、周边配套环境等提出了更高要求。

一、滨江集团拿地胃口为何这么强劲?

滨江集团本次拿下12宗地块(含合作拿地2宗),按目前权益拿地额达到215.6亿元,占了总出让金的38.7%,接近其去年全年在杭涉宅地拿地总额(236.7亿元)。

据了解,除了这12宗外,本次还有部分地块后续仍有望入股操盘。

继首批拿下11宗后,为何能在短期内仍大包大揽?好地研究院认为是多方面因素共振的结果:

1、受行情波动影响小,近期回款量大

在整体市场下行过程中,杭州由于限价红利大,更多呈现的是结构性行情,核心区域影响较小,如钱塘江两岸等恰是滨江集团重点深耕区域。

6月,包括滨江盛元湘湖里、观翠揽月轩、栖江揽月等多个明星项目开盘,业内预计短期即可形成200-300亿的总销售额。

加上滨江集团杠杆率低,财务稳健,可以说恰好打准了拿地节奏。

2、合作伙伴多、权益占比不高

滨江集团在2021年业绩说明会上透露,2021年新增土储货值权益比例仅56.6%。本次后续预计也将引入合作伙伴。

如今年首批,拿地项目中后期引入包括坤和、大家、驭远在内的多家本土企业。此前,合作伙伴还包括金帝、建杭、越秀、兴耀、中豪等。

如果按此前的权益比例,本次预计实际拿地斥资127.1亿元。

通过与资金稳健、理念一致的诸多房企保持紧密合作,降低资金压力同时实现互利共赢,也是滨江集团能大规模拿地的底气。

3、产品力强,市场认同度高

本次12宗地块,仅3宗通过一次性报价竞得。

相比于大部分房企投资区域收缩,滨江集团得益于长期以来在杭州的市场认可度,投资更为从容。这也是其敢于逆势在富阳等区域布局的重要原因。

滨江集团二批次拿地分布图

二、有哪些启示?

即使如杭州,本次的热度也有明显下降。从近期新房市场和房企出手表现来看,信心尚未恢复。从本次杭州差异化供地的最终成交结果来看:

1、房企投资标准持续提高,更需供应“无短板”地块

杭州本次差异化供地的特征表现在两个方面:①供应了较多低密地块;②优质地块利润空间收窄、外围地块进一步降地价。

但从市场反馈来看,房企接受度不高。

市场下行中,投资相较以往更加谨慎。如临平新城南区块、闲林等板块,地块条件的少许差异,最后形成完全不同的竞争结果。

现阶段,销售预期、利润空间、地块形态、总体量、周边条件等诸多因素,均被严格纳入考量,唯有“无短板”地块才能受到市场青睐。

2、本土房企是杭州土拍摆脱“寒流”的中坚力量

相比于南京、无锡、苏州等长三角城市,杭州的本土优势表现尤为明显,这也是市场热度明显高于以上城市的重要原因。

对比粤系、闽系激进的全国化布局,杭州的本土房企以深耕为主,较少高杠杆操作。

今天拿地的房企中,本土企业,即使剔除平台托底,仍达391.8亿,占比70.3%,创了集中供地以来新高,较好地保障土地出让。

除了滨江集团以外,也涌现出了包括——

西房,在上批次深耕区域崇贤拿地后,本次竞得东新单元地块,在已有在售项目如月映星语园、西房湖语牧松等基础上,按节奏补仓。

尤其要关注萧山的本土房企。

如金帝,通过一次性报价竞得下湘湖单元地块,今年已在萧山拿地4宗。其他中小房企还包括萧元、盛元、英冠、东南网架等。

附:热度下降的4个指标

如昨日前瞻分析,好地研究院设定4个维度来衡量一、二批次热度差异,结果均显示有明显下行趋势。

1、房企参与数量下降一半,普遍仅个别地块参与

据好地研究院统计,本次共50家房企参拍(不含平台),仅相当于上批次的一半左右。

其中参拍的民企有35家,数量上与上批次差距不大,但多为较少露面的小型房企;国资企业中更缺少了上批次积极参与的建发、大家、中铁建等身影。

实际上参与热度下降更体现在具体报名地块数量——

本次除滨江集团外,大部分房企均仅参与少部分地块,报名5宗以上地块仅9家(均为国资),占比不到20%。而上批次参拍超过10宗地块的房企就达12家,包含众安、坤和等民企。

平均每宗地块报名家数仅3.6家/宗,仅为上批次的一半左右。

2、平均溢价率下降1.2个百分点,封顶地块竞争房企大幅减少

从竞价结果来看,三个指标均显示竞争弱化:

①平均溢价率仅5.2%,较上批次下降1.2个百分点;

②封顶地块12宗,仅为上批次一半;封顶比例26.7%,较上批次下降13个百分点;相反达一半地块地价较上批次提升23个百分点。

③封顶地块,进入一次性报价房企平均仅6.4家/宗,而上批次达12.1家/宗。并且报价相对谨慎,12宗一次性报价地块中仅5宗在上限价(溢价12%)附近成交,上批次占比达到70%。

3、典型热门板块竞争弱化

由于本次供地的差异化,与上批次同板块可比地块较少。以最典型地块为例——

①地价下降:最典型的是云城板块,本次相同限价下,地价下降1082元/㎡,降幅4.7%;

②利润率回升:最典型的未来科技城板块,尽管产品及限价有差异但均具备快销预期,利润率由上批次2%提升至4.7%。

当然也有部分板块仍有地价上浮,如钱江新城二期,上批次超30家房企参与摇号背景下,本次地价上涨4.5%。

4、拿地利润率持续走高

整体利润率达到10.6%,较上批次上升1.8个百分点;封顶地块平均利润率7.1%,较上批次上升0.3个百分点。尤其是具备快销预期的地块,本次最低的东新单元也达3.9%,而上批次极限达到2%。

附:房企拿地金额排行榜

附:地块成交战报