编者按:

明天(27日)早上8点半开始,可对首批集中供地的57宗地实行预申报。

市场各方高度聚焦此次政策的效果。

好地研究院认为,可基于三个层面来衡量首批集中供地热度:1、整体自持率与预期利润率;2、典型区域自持率与预期利润率比较;3、房企拿地集中度升降。

核心提要:

一、与1月份相比,市场环境发生了什么变化?

二、衡量首批集中供地热度的三大指标

文/好地研究院 徐路加

一、与1月份相比,市场环境发生了什么变化?

1月份供地高峰之后,到现在近三个月时间,市场又发生哪些重要变化呢?

我们可以从两个层面来看:

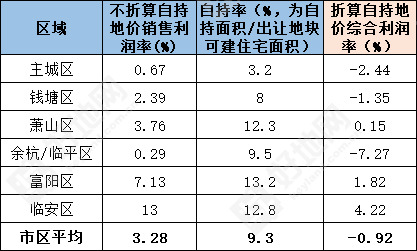

1、杭州:出台2次调控 、新房二手房更热

一季度的土地出让主要在1月份,2、3月份仅仅6宗地。1月共成交28宗地,热度可以用以下三个指标表示:1)平均溢价率26.2%;2)预期利润率为3.28%;3)平均9.3%自持面积。如果自持部分的价值按照可售住宅地价的6折计算,综合预期利润率为-0.92%。

1月份以来,杭州出台了两次调控政策——

第一次是1月27日,主要内容为加强住房限购、限售、增值税免征年限调整、完善无房家庭认定标准、高层次人才优先购房政策等;

第二次是3月3日,主要内容是法拍纳入限购、严控违规资金流入房地产市场、规范信息发布等方面。

这两次政策,有抑制供给端的,有抑制需求端的。

尽管抑制政策频频出台,但是市场依旧火热。

从二手房来看,3月份市区(不含富阳、临安)又突破万套;即使是高价二手房挂牌信息被下架监管下,并未阻碍价格走高,市场预期不断攀升,以萧山科技城为例,在学区利好下已经冲上4万,较去年年底上涨30%以上。

新房市场更是热浪滚滚。

一手房摇号中签率仍在持续下降,摇号率从去年的平均49%上升到一季度的69%,超过三分之二的新盘需要摇号。

以三个板块典型项目为例:

①钱塘区金沙湖板块,绿城春风金沙项目从此前三次开盘平均30%左右的中签率,4月份下降到仅7%;

②临平崇贤板块,路劲银城澜仕里项目从去年流摇边缘到今年3%的极低中签率,列入到限售范围;

③临安滨湖新区,绿城桃李湖滨项目,整个项目顶着限价销售,最近中签率12%。

也就是说,1月份推地高峰之后,最近三个月,市场更加火热。

2、浙江其他城市:加预期拿地 、地价新高不断

在杭州、宁波3月以来土地供应暂停下,外围市场则继续呈现高热态势,地价全面走高。

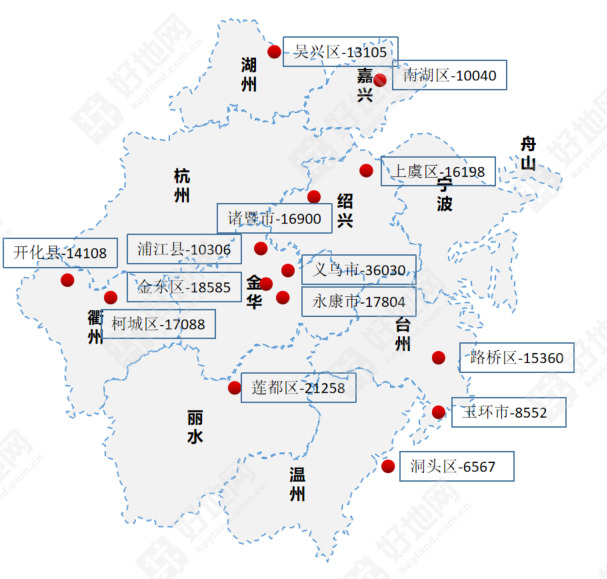

据好地研究院初步统计,今年一季度已有15个县市区地价创历史新高。在不限价城市,房企普遍加预期拿地,新房预期售价需较周边项目售价上涨15-20%以上才能保本。

4月以来,热度更甚,加预期幅度超过20%的地块也不鲜见,而20%成为常见。以4月20日出让的柯桥地块为例,实际地价达到31500元/㎡,新房售价需要加30%的预期才能保本。

一季度地价创新高区域

二、衡量首批集中供地热度的三大指标

那么,基于当前市场背景下,杭州首批集中供地结果如何呢?会否更热?好地研究院认为,可以从三大指标来进行综合衡量:

●整体预期销售利润率/自持率(个别租赁项目除外);

●典型区域自持率与预期利润率比较;

●房企拿地集中度升降。

(1)总体预期利润率/自持率情况

对比一月份,我们从两种逻辑来衡量:

①不折算自持地价下,1月份的地价热度可以以下组合公式来表示:

可售住宅平均预期利润率3.28%+9.3%自持面积;

②自持地价按可售住宅的6折计算,综合利润率-0.92%

首批地块是否高于以上数据,将是衡量集中供地热度与当期土地市场热度的关键。

一月份自持面积/自持率情况

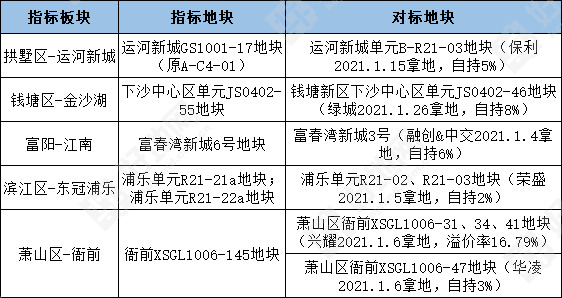

(2)典型区域地块对标

整体指标,可能因为各区域参拍地块比重差距大,比如冷门地块占比本次出让与1月份出让时有差别,所以还可以增加一个指标,即同一区域地块成交的精准比较,好地研究院结合一季度和首批地块情况,认为有以下5个板块可以做精准比较,即1月份出过地,本次首批地块中也有,且地块位置有相近性,这5个板块分别是:

1)运河新城;

2)金沙湖;

3)富春湾新城;

4)东冠浦乐;

5)衙前。

(3)房企拿地集中度

双限下,房企拿地集中度是较好反映热度的指标,在新房限价,自持率高涨的情况下,房企拿地集中度持续提升,这意味着热度走高。

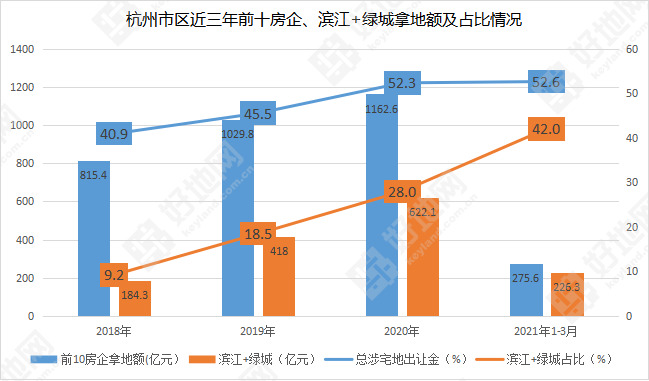

以去年为例,拿地金额冠亚军占比分别为滨江和绿城,两家房企拿地额占了涉宅地出让金总额的28%。

今年1季度,溢价率与自持率持续升高,市场热度提高,拿地金额首位与第二名分别上升至135.9亿、90.4亿元,前两位总金额占比达到42%。

从28%到42%,占比的提升与市场热度的提升是同步的,也意味着绿城与滨江是推升地价的主力之一。

首批集中供地下,在交易规则没有变化的情况下,如果前两位的占比提升,且自持率提升,则意味着热度也在提升。