核心提要:

关键因素一:市场——新房成交不及预期,土地市场热度二八分化加剧

关键因素二:买家——暴雷不断,民营企业短期承接力存疑

关键因素三:供地——整体质量逊于一批次,预期利润率下降

编者按:

核心提要: 关键因素一:市场——新房成交不及预期,土地市场热度二八分化加剧 关键因素二:买家——暴雷不断,民营企业短期承接力存疑 关键因素三:供地——整体质量逊于一批次,预期利润率下降

文/好地研究院 徐路加

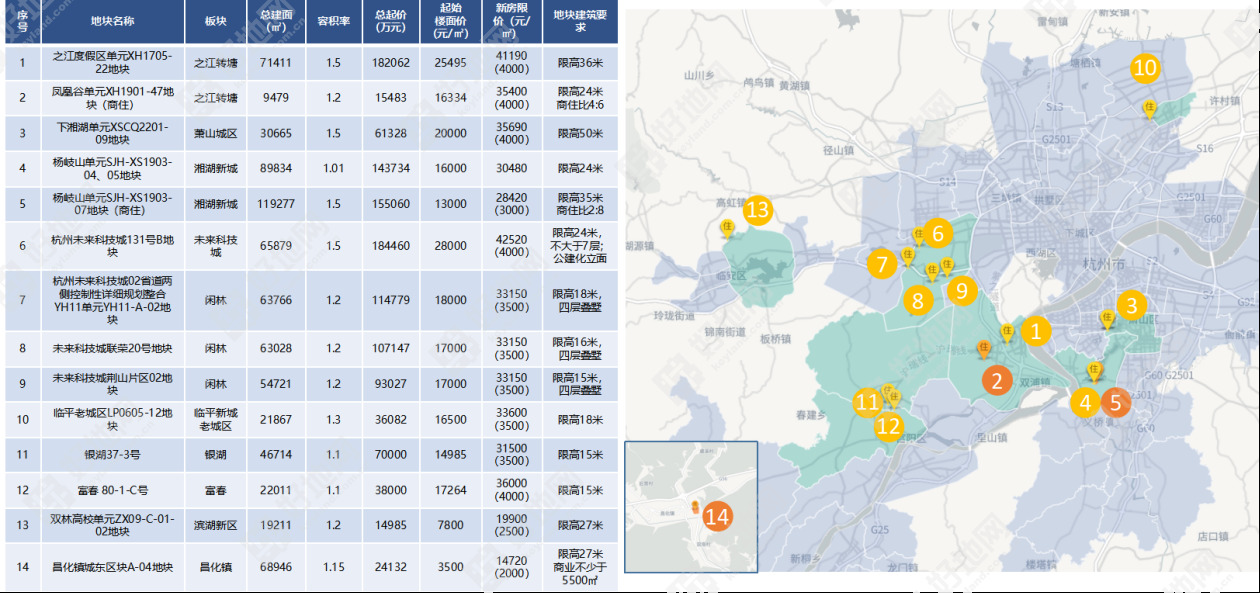

本周四(6月30日),杭州二批次地块将集中出让。总涉宅地45宗,总起价529.5亿元。

相比于4月份成交的首批供地,整体规模缩减了3成,若按上批次房企的参与度,本次热度依然可期。

但据本网了解,房企的拿地意愿在短短的2个月期间,又有了较大变化,顾虑归纳为三点:

1)销售回款不及预期,新房市场并未如期回暖;

2)资金的安全性考量,不适宜在短期内大规模拿地;

3)本次供地整体质量略逊于一批次,并且优质地块的利润空间有所缩窄。

在正式土拍前,好地研究院结合前期外围市场情况,特别是首批对比,从市场、买家和供地三个关键因素切入,对二批次的整体热度前瞻分析。

【关键因素一】

市场——新房成交不及预期,土地市场热度二八分化加剧

1、新房成交量同比下降74%,去化周期拉长至20个月

杭州上半年商品住宅销售额(1000亿元左右),预计不到土地出让金的8成。

据好地研究院统计,上半年杭州市区商品住宅签约成交量318万方,成交面积同比下降74%;当然去年上半年成交异常,但即使对比2020年同期,也缩减一半。

实际上,即使当前政策宽松,5-6月成交105万方,环比3-4月仍下降23%。从好地研究院市调及成交监测来看,“517”新政起到的作用更多是加剧分化:

外围板块,随着二手房门槛降低(社保要求较新房缩短2年),新房市场进一步承压;反而是核心区域,如钱江新城二期等板块新房热度提升。

可以说,整体市场回暖的小阳春行情落空了。

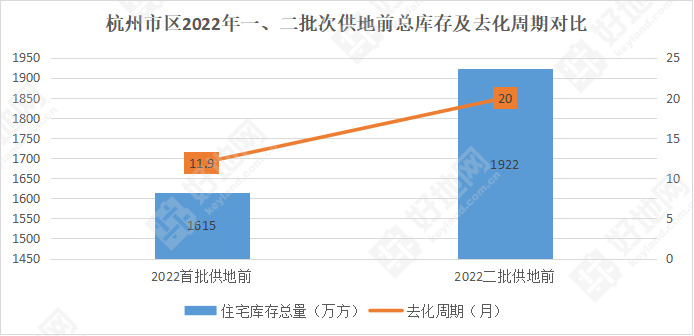

从总库存量和去化周期角度对比来看,一批次供地前的1615万方、11.9个月,目前已上升到1922万方、20个月(按近12个月成交量计算),去化周期增加了8个月,创集中供地以来新高,恢复到2020年水平。

2、土地市场热度二八分化加剧

从近期土拍市场来看,竞争仍然呈现明显的分化行情。

看浙江,上半年涉宅地的出让金预计仅3000亿左右,同比去年的5459亿元,将下降45%左右。若不含杭甬,其他9个城市出让金仅1000亿左右,同比下降65%左右。

以溢价率指标对比,浙江其他9城上半年平均仅3.75%,远低于去年同期的30.5%,较杭甬一批次平均的6.75%也明显偏低。

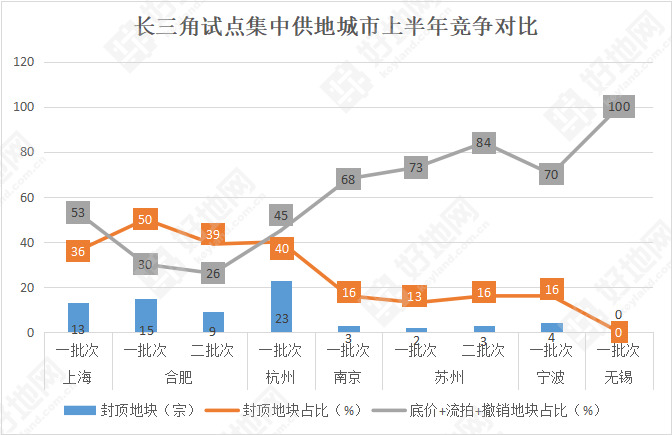

即使是集中供地城市,房企的投资也极为聚焦。

城市间——以集中供地城市一批次为例,资金明显涌向的是上海,6月成交的首批地块接近4成地块封顶;而苏州除园区地块外其他全部底价、5月的无锡首批更是平台托底;

城市内——如合肥的一二手倒挂地块,继续竞品质摇号,而外围板块、或是商住地块,则普遍遇冷,有9宗封顶的同时,也有9宗城投托底、5宗流拍。

也就是当前有限的资金,仅涌向了少数城市、少数核心地块,从近期的土拍表现来看,这一迹象仍在加剧。

从杭州来看,尽管与前一日宁波土拍正面碰撞,但昨日上海的二批次挂牌影响或更大——挂牌32宗涉宅地,总起价682亿,仍然取消积分入围制且地块较一批次更为优质。

【关键因素二】

买家——暴雷不断,民营企业短期承接力存疑

近期碧桂园被穆迪降级、广州老牌房企天誉置业债务违约,这些无不重挫房企信心。而此前暴雷企业或还只是前奏,近2个月民企千亿境内外债券到期,或有更多面临偿债困境。即使稳健企业,在这样的大势中投资也更趋谨慎。

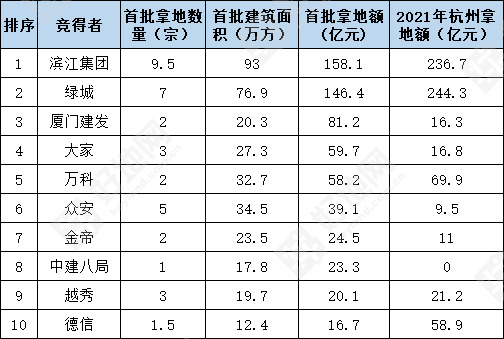

而杭州恰是民企占据半壁江山的市场。在去年一批次市场转冷前,拿地份额持续保持6成以上,一批次参拍的90余家房企中民企有40多家,拿地296.5亿,占比36%。若缺失民营企业的参与,竞争或将显著弱化。

除了拿地信心,供地节奏也是影响民企参与的重要因素:

从去年三批次到今年首批,间隔4个月,销售回款了750亿;

而从今年首批到二批,仅2个月时间,销售回款更仅377亿,反而库存增加了300万方。

大部分今年一批次拿地民企,更理想的拿地节奏至少是在3季度后。即使如滨江集团,在一批次拿地158亿后,预计将进一步收缩到核心板块,偏外围的拿地需求减弱。

其他如众安、金帝、德信等房企,拿地积极性预计也将低于一批次。

此外,拿地量位居前列的国资背景房企绿城,按此前的拿地节奏来看,预计本次出手数量也将有明显下降。

在特殊的供地节点下,拿地主角需求的变化,可能成为本次供地的关键因素之一。

杭州首批房企拿地额top10房企

【关键因素三】

供地——整体质量逊于一批次,预期利润率下降

对比上批次,本次的供地特征,也是影响市场热度的关键因素,表现在供地结构和利润空间。

1、核心板块占比减少、低密地块增多

从供地结构来看,摇号热门供地量减少。如艮北、萧山世纪城、北部新城等;仍有供地的,相对上批次区位条件也略有下降。

本次供地特征更表现在低密地块增多。1.5容积率以下地块占比1/3,而目前预期来看湘湖新城、闲林、未来科技城等板块接受度较高,其他板块虽与此前的库存结构有差异化,但高价的低密产品市场接受度如何,将面临考验。

2、热门地块利润收窄,外围板块利润空间提升

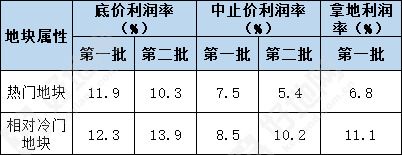

杭州第一批宅地起始价平均预期销售利润率为11.2%,最终房企拿地的平均预期利润率为8.8%,其中竞至一次性报价阶段的热门板块拿地利润率也达到6.8%。

由于本次不同区域起价调整的方向差异,本次地块利润空间也有显著差异。整体的起始预期利润率达到12.6%,较上批次整体提升1.4个百分点,但主要为外围板块较高所致。

①具备快销预期的热门板块——

本次平均起始预期利润率10.3%,较上批次收窄1.6个百分点;

平均中止价预期利润率5.4%,较上批次收窄2.1个百分点。

优质地块典型如钱江新城二期、艮北新城、东新单元、上塘单元、北部新城、未来科技城、云城等地块,中止价利润率6%左右。

②销售有一定难度的相对冷门板块——本次平均起始预期利润率13.9%,而上批次为12.3%,利润空间有所扩大。

热门地块利润空间收缩,导致地块的可参与度下降,最终竞争至一次性报价地块或大幅缩减。从此前房企参与情况来看,仅参拍销售预期好兼具较高利润空间地块,是主流。

而外围地块在当前市场背景下,尽管利润空间增大,但考虑到销售难度较大,具体竞争反馈还有待检验。

一、二批次预期利润率对比